Was ist der CAP in der Index Rentenversicherung?

Es klingt ein bisschen wie ein mathematisches Wunder. Die Versicherer versprechen tolle Renditen ohne Risiko auf Verluste. Ein großer Trend der letzten Jahre waren die sogenannten Index-Rentenversicherungen. Dieses Produktmuster wurde bei zahlreichen Versicherern eingeführt. Hierzu heute eine kleine Erläuterung eines der wichtigsten Begriffe und Funktionsmerkmale, dem CAP. Der CAP in der Index Rentenversicherung ist ein wichtiges Stellelement für die Rentabilität des Produktes. Folgend mehr hierzu.

Was ist der CAP in der Index Rentenversicherung?

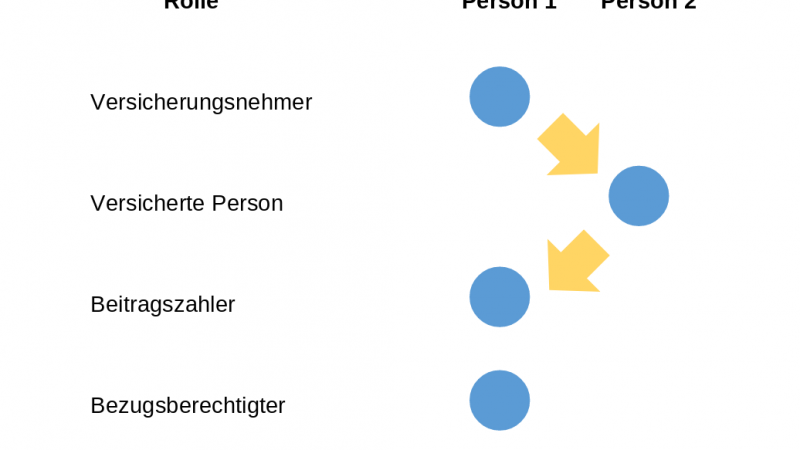

Entgegen der oftmals angetroffenen Meinung, wird in den Index-Rentenversicherungen keine Investitionen direkt in Aktien durchgeführt, sondern in Optionen auf einen Index.

In den Index-Rentenversicherungen wird dann anhand eines gewählten Index, meist dem DAX, eine monatliche Rendite festgestellt. Diese monatlichen Renditen werden auf 12 Monate addiert und ergeben eine Jahresrendite. Aber. Nur das große Aber. Negative Monate werden in allen mir bekannten Produkten voll berechnet, positive Monate beim CAP gekürzt. Das heißt, wenn im März der gewählte Index um 10% steigt, werden bei einem CAP von 2,5%, nur 2,5% angerechnet. Folgend ein schematisches Beispiel mit einem CAP bei 2,5% und 2,25%, wie schon teilweise anzutreffen ist:

| Monat | Rendite vor CAP | Rendite nach CAP 2,5% | Rendite nach CAP 2,25% |

| Januar | 4% | 2,5% | 2,25% |

| Februar | 4,5% | 2,5% | 2,25% |

| März | -10% | -10% | -10% |

| April | 2% | 2% | 2% |

| Mai | 3% | 2,5% | 2,25% |

| Juni | 1% | 1% | 1% |

| Juli | -5% | -5% | -5% |

| August | 4% | 2,5% | 2,25% |

| September | 3% | 2,5% | 2,25% |

| Oktober | 5% | 2,5% | 2,25% |

| November | -2% | -2% | -2% |

| Dezember | 1% | 1% | 1% |

| 9,5% ohne CAP | 2% nach CAP | 0,5% nach CAP |

Wie man in diesem etwas vereinfachten Beispiel sieht, eine kleine Absenkung von 0,25% kann schon 1 bis 2% Gesamtrendite kosten.

Update April 2024 zu CAP in der Index Rentenversicherung

Inzwischen gibt es wohl auch Verträge mit CAPs in Höhe von 1,65%. Je niedriger der CAP wird, desto unfairer wird das Produkt für den Versicherungsnehmer. Ich würde so einen Vertrag nicht abschließen.

Wofür ist der CAP in der Index Rentenversicherung da?

Stark vereinfacht gesagt, sichert er die Rendite des Versicherers in Zeiten mit geringen Überschüssen. Die Optionen auf den Index werden aus den Überschüssen der eingezahlten Prämie gekauft. Je geringer der Ertrag des Versicherers, desto niedriger wird er den CAP ansetzen, da der den CAP übersteigende Teil der Rendite dem Anbieter als Gewinn zukommt. Somit wird die Option auf den Index günstiger. Mit geringeren Überschüssen kann so die Option günstiger eingekauft werden, zu Lasten des Versicherten.

Wie sicher ist der CAP in der Index Rentenversicherung?

Der CAP wird vom Versicherer jedes Jahr neu festgelegt. Dieses wird dem Versicherten mitgeteilt, unserer Erfahrung nach, interessiert es leider die meisten Versicherten nicht. In den letzten Jahren ist der CAP bei den meisten Produkten nach und nach gesunken. Die Grund ist sicherlich in der sinkenden Überschussbeteiligung zu suchen. Da bei anhaltender Niedrigzinsphase zu erwarten ist, dass die Überschüsse weiter sinken, bzw. niedrig bleiben werden, ist auch ein Anstieg des CAP’s nicht zu erwarten. Festzuhalten bleibt, es gibt keine Garantie auf die Höhe des CAP’s.

Meinung/Empfehlung

Auch hier ist die Wahl der Gesellschaft entscheidend für den Anlageerfolg. Je niedriger der CAP, desto unwahrscheinlich eine gute Rendite mit dem Produkt. Die Beobachtung der ersten Produkte, die so auf den Markt gekommen sind, ist eher ernüchternd. Eine gute und günstige Fondspolice mit ETF’s und eventuell Sicherungsmechanismen entwickelt noch immer mehr Rendite bei vertretbarem Risiko. Dieses ist eher ein Produkt für Menschen, welche kein Risiko gehen möchten. Für diese ist aber zu überdenken, ob dann nicht doch weiterhin eine klassischen Rentenversicherung eher geeignet ist. Für Menschen mit Renditeerwartungen, sollte hingegen eher in den Markt der Fondspolicen geschaut werden, je nach Risikoneigung mit dem entsprechenden Produkt.

Links

Newsletter

Euch hat der Beitrag geholfen und gefallen? Dann abonniert doch meinen Newsletter. Alle zwei drei Monate gebe ich euch Update zu aktuellen Themen.

Bildquellen

- CAP in der Index Rentenversicherung: pixabay / plant_fox

Danke für den Beitrag,

meine Versicherung hat zurzeit einen Cap von 1,65%. Trotz sehr gutem Verlauf des Indexes, war die Jahresrendite zuletzt stark im Minus, da der Kurs sehr geschwankt hat. Das wird also bald gekündigt.